持股还是持币?近十年国庆假期前后A股表现回顾

中国证券网

上周初,海外市场持续调整,中美利差继续探底,一度压制A股表现。然而上周五政策预期提振、AI权重股释放利好、外资大幅回流,共同引领A股走出一波触底反弹的独立行情。展望本周,A股将迎来中秋国庆长假前的最后一个交易周,持股还是持币又成为了投资者面临的两难选择。

数据统计显示,回顾近十年国庆假期前后A股表现,出于长假期间海外市场“黑天鹅”扰动的考虑,国庆节前A股市场往往出现市场成交量下降的格局;不过,国庆节后市场整体上行的确定性相对较高,这使得市场也有较高概率在国庆节前后呈现出V型反弹的走势。

长假前持股还是持币?

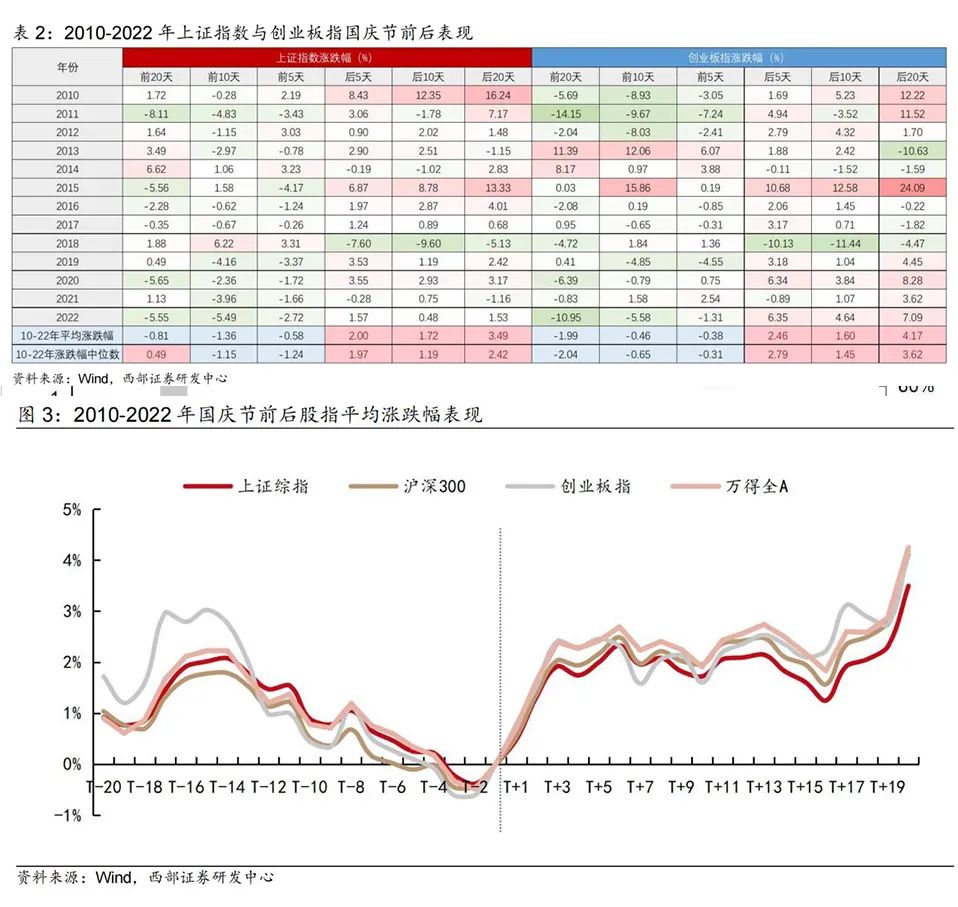

西部证券分析认为,国庆节前后市场有显著的季节性效应。从历史经验来看,2010年以来国庆长假前A股市场往往出现市场流动性收紧、成交量萎缩的格局,带来市场调整风险增加;直到节后风险释放后市场情绪才出现明显回暖,A股短期有概率上演V型反转行情。

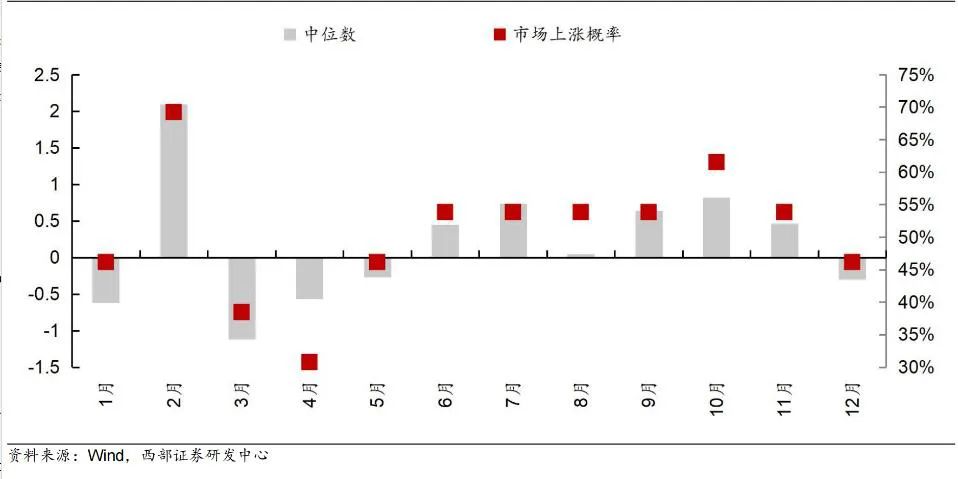

从历史角度来看,10月A股出现过较多次“红十月”行情。上证指数在2010年—2022年10月的上涨概率为62%,平均收益为1.58%,涨跌幅中位数为0.82%,表现仅次于2月。

具体来看,从过去2010年—2022年的市场表现来看,上证指数在国庆节前20个、10个和5个交易日平均涨跌幅分别为-0.81%、-1.36%和-0.58%,上涨概率分别为54%、23%和31%。国庆节后5个、10个和20个交易日上涨的概率平均涨跌幅分别为2.00%、1.72%和3.49%,上涨概率均升至75%。

财通证券更是直接在研报标题中直言“加仓,持股过节”。该机构表示,近期房地产和活跃市场政策力度超预期,预计三季度上市公司业绩相对二季度边际改善;同时海外联储加息路径明确,长期美债上行风险走低。“简言之,国内政策加速改善业绩,外部压力缓和催化行情,做多窗口已至。”

国内经济拐点逐渐明确

中信证券分析认为,一系列政策合力起效后,国内经济拐点逐渐明确,并将得到数据不断验证。中信证券预计,9月国内经济运行状况较8月进一步边际改善,三季度GDP同比增速有望达到4.5%以上,高于当下市场一致预期的4.2%,而四季度GDP同比增速大概率高于三季度。数据将明确经济修复的趋势和斜率,明确经济运行拐点,奠定市场信心稳步修复的基础。并且后续政策仍有发力空间,直到彻底扭转经济走弱和预期转弱的趋势。

中信证券表示,外围强美元的扰动已趋弱,人民币汇率的预期已趋稳,市场反应也已钝化;市场成交快速缩量预示着卖盘消化已近尾声,市场底部正在夯实,长假前后是重要的布局时点。

申万宏源证券认为,9月22日的A股超跌反弹印证了高性价比是反弹的基础,市场交易的微观结构已逐步改善,投资者对后续政策催化有基本信心:汇率和A股都将逐渐稳定预期,活跃资本市场、化解地方债务风险、后续稳增长加码都还有政策期待。

四季度行情有望回归

近期,多家券商发布了对2023年四季度A股市场的前景和布局策略展望,整体上看,市场触底反弹成为券商共识。

招商证券认为,从目前的情况看,随着稳增长政策持续出台,在经济数据边际改善的情况下,经济预期有望转暖。四季度接近美联储降息周期开启,叠加人民币季节性升值,有望吸引外资重回净流入,蓝筹回归的概率更高,四季度大盘蓝筹风格有望重回占优。

安信证券表示,8月至9月A股经历了政策底到市场底的二次探底过程,但往后看A股大概率在四季度市场迎来一轮反弹。在当前的位置上,市场正传递出更多积极的信号,“十一”前后有望迎来转机。

华安证券表示,投资者对财政、地产以及活跃资本市场方面的政策可以保持期待,但整体基调依旧会延续全年以来“有托底、无刺激”的基本思路。就宏观经济增长情况而言,四季度经济增长环比动能预计会恢复至相当于2019年水平,且不会再出现诸如二季度的快速探底,全年GDP有望实现超过5%的增长,A股市场有望走出底部。

价值风格被一致看好

在市场风格上,机构较为一致地认为,大盘价值风格有望在四季度回暖。

国泰君安证券说,投资机会应从交易维度寻找微观结构好、调整时间长、具备边际催化的股票,建议聚焦成长和金融两大方向。一方面,金融板块是博弈政策预期的较好选择;另一方面人工智能相关板块经过前期深度调整,交易结构与估值性价比已显著改善,头部公司人工智能应用商业化加速以及产业链三季度业绩兑现预期,有望成为TMT反弹行情启动的重要催化。

中信建投证券分析认为,此前华为概念、智能汽车等热点持续发酵,但整体来看市场仍然缺乏主线,成长领域涌现部分热点,但并未形成规模效应。投资者较为偏好高股息的防御性策略,市场风格依旧偏向大盘以及价值。

国海证券表示,四季度经济预期修复是风格判断的关键。今年三季度表现占优的周期与金融风格中,金融风格的延续性较高,而表现偏弱的消费与成长风格中,消费风格的反转概率更高。“四季度风格有望偏大盘,且消费占优的概率最高,其次为金融,周期与成长占优概率偏低。”

责编:邵子怡 校对:张 宇图编:岳洋合

拓展阅读

热门文章

-

诺康达IPO首发暂缓审议

2023-05-20 02:08 -

今日申购:美硕科技、莱斯信息、东方碳素

2023-06-16 02:10 -

飞沃科技跌7.24%创新低 上市超募3亿经营现金流3年负

2023-06-27 02:10 -

40款APP被川渝通报侵害用户权益 涉华西证券泸州银行

2023-07-01 02:13 - 10点大V精选:大方向基本确定,面对短期波动要有定性,目前资金更多的倾向于对于高低切换当中的“低”

2023-07-27 02:21 -

博思软件拟关联收购 交易价高被问询是否存利益输送

2023-06-15 02:11

推荐阅读